珠三角地区金融发展与科技创新的关系研究

通过金融发展推动科技创新进步是实现产业升级,提高地区竞争力的最佳途径。本文尝试通过实证的方法分析珠三角产业升级的过程当中金融发展与科技创新的关系。实证结果表明,金融发展是影响科技创新的关键因素。

一、金融发展与科技创新的关系相关研究综述

(一)金融发展理论

罗纳德·麦金农和E.S.肖提出的“金融抑制”(Financial Repression)和“金融深化”(Financial Deepening)理论在经济学界引起了强烈反响,被认为是发展经济学和货币金融理论的重大突破。

(二)科技创新理论的形成与发展。

最早提出“创新”概念的是熊皮特。而后期曼斯菲尔德(EdwinMansfield)、施瓦茨(Schwarz.N)不断完善发展,并形成“新熊彼特主义”。后期的学者从垄断竞争角度研究表明垄断竞争的市场结构最有利于创新活动的开展。

(三)国内外对各类金融发展与科技创新关系的研究。主要有以下几种观点

1、银行体系对科技创新的作用

银行体系主要是通过提供信贷为企业开展科技创新提供服务。Tulz(2000)认为,银行通过监控创新项目,可以较为准确的掌握项目进展情况及企业的状况来为项目提供额外的资金支持。

2、资本市场对科技创新的作用

资本市场主要是为科技创新提供后期发展的融资服务。国外学者研究表明股票市场资本市场会促进科技创新与经济增长。大量科技创新企业通过资本市场获得更多的融资机会用于开展更大规模的科技创新,并实现科技成果的转化,研究表明科技进步都需要金融发展的支持。

3、风险资本(VC)能更有效率促进高科技创新的发展

风险投资对技术创新有很大的实质性影响,创业资本的增加会使专利的发明数量增加。Hall(2002)通过理论研究认为,风险资本家参与管理创新企业及其专业才能,使企业技术创新的融资成本降低。风险资本家为获取高额利润,迅速投资于新技术领域,继而产生金融资本与技术创新的高度耦合。

国内研究由于主要方向是政府及银行体系对科技创新的影响。由于国内风险投资领域仍然落后,所以研究对象比较缺乏。在这种条件下,仍有部分学者对这个问题进行了一定的研究。叶耀明、王胜认为金融体系通过规模和效率效应促进了长三角地区的技术创新。其他的学者对金融中介发展与科技型中小企业自主创新的关系进行了研究,认为成熟的资本体系的发展能有效促进科技型中小企业的融资。

二、研究模型与数据

本文在对前期研究成果的基础上,尝试以金融发展与科技创新的内在关系为研究对象,通过实证分析珠三角在产业升级的过程当中,金融发展与科技创新的内在关系。实证结果表明,金融发展是影响科技创新的关键因素资。

(一)衡量指标与数据

1、科技创新衡量指标

国家统计局从技术创新能力的角度提出了一个企业自主创新能力的评价指标体系,共包括4个一级指标:

一是潜在技术创新资源指标; 二是技术创新活动评价指标; 三是技术创新产出能力指标,包括申请专利数量占全国专利申请量比例、拥有发明专利数量占全国拥有发明专利量比重等项;四是技术创新环境指标。本文参考采用技术创新产出能力指标为研究对象,已申请的专利的增长率为衡量珠三角地区科技创新的衡量指标。

2、金融发展衡量指标

本文分别研究政府科技投入、银行系统科技投入、资本市场(主要指股票与债券市场)融资、风险投资等四个方面对科技创新的影响。具体指标包括政府科技经费投入资金年增长率(GI)、银行系统科技贷款额年增长率(SI)、科技类上市公司融资年增长率(SCI)、风险投资投入高新技术项目资金年增长速度(VCI)这四个指标衡量金融发展对科技创新的贡献。

本文采用的数据样本为2000-2014年的年度数据,相关数据来源于各年《中国科技统计年鉴》、《中国金融年鉴》、《广东统计年鉴》以及珠三角地区所在城市的年鉴资料。

(二)实证模型的建立

在实证中,我们采用面板数据模型和多因子模型:

1、面板数据模型

数据包括多个城市的截面数据和时间序列数据,包括政府科技活动经费投入资金增长率(GI),金融机构科技贷款额增长率(SI),科技型上市公司融资增长率(SCI),风险投资管理资本总额增长速度(VCI)。

一般的,面板数据模型可以表示为:

其中N为截面的个数

T为每一个截面的时间序列长度。

K是独立变量的个数。

2、多因子模型

本文将采用多因子模型分析金融创新对科技创新的贡献。

在这里,多因子模型的假设科技创新(发明专利的增长率)随意受到金融发展的第K个共同因子影响,可以用下面这个因子模型表示出来:

其中表示珠三角地区I的发明专利授权数量的增长率(IN);

表示珠三角地区I的发明专利授权数量的预期增长率;

表示因素,表示政府科技活动经费投入资金增长率(GI),金融机构科技贷款额增长率(SI),科技型上市公司融资增长率(SCI),风险投资管理资本总额增长速度(VCI)等各因子的影响;

表示附加在金融创新的工具因子;

表示观察不到的且与前面这些因子无关的影响因子;

三、实证分析

(一)样本的选取与数据处理的解释

本文选取了珠三角地区14个城市的金融发展与科技创新的数据。在数据的截取上本文采用面板数据(Panel Data)。选取的样本时间长度为2001年至2014年的数据。统计分析使用的是eview3.3软件。

(二)金融发展与科技创新关系的实证分析

我们检验金融发展与科技创新的是否相关。根据前面金融发展与科技创新的定义,我们使用一个框架结构数据集去解释金融发展与科技创新之间的关系。

如果金融发展的四个指标与授权发明数量增长率之间存在一个正的关系,这就表明金融发展与科技创新呈同方向变化,符合“当金融发展越发达,科技创新也越多”的解释。

为了进一步检验上述假设,我们可以通过使用固定单一因子面板回归模型(one-way fixed effects panel regression model)去检验金融发展的四个指标与授权发明数量增长率之间的关系:

(1)

其中表示授权发明的增长率;

表示珠三角城市K的固定影响因子项;

表示珠三角地区金融发展的T项对发明数量增长率K虚拟贡献;

在模型(2)中,表示T年金融发展的因子对授权发明所做出的贡献虚拟因子。

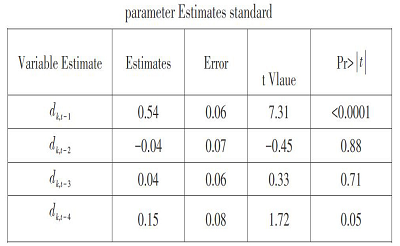

我们对模型(2)和(3)进行检实证检验,其检验结果如下:

金融发展与科技创新面板数据回归的结果(表1)。

(三)实证结果的解释

表(1)显示从模型(2)估算得到结果,说明科技创新随着金融发展同向变化。

(四)研究结论与建议

1、通过上述的理论及实证分析,我们可以得到以下结论:

(1)金融发展与科技创新存在较高的相关性。

(2)珠三角地区的金融发展的包括政府科技活动投入资金增长率(GI)、金银行系统科技贷款额增长率(SI)、科技类上市公司融资增长率(SCI)、风险投资资本对科技项目投资增长速度(VCI)指标能够很好地对科技创新的进步进行解释。

2、建议

珠三角地区在产业结构升级的过程当中,金融发展起了重要的促进作用。同时科技创新是珠三角地区产业升级的最主要的路径。目前各地通过建立不同的科技创新产业园区,为技术创新提供金融产品与服务,提高产业升级的速度与质量。具体而言,可以从以下几个方面采取改进措施来通过金融发展促进科技创新:

(1)大力促进民营资本进入风险投资领域。目前珠三角地区经过多年的发展,民营资本完成了一定的资本积累,并具备一定的投资和风险管理能力。把民营资本引入科技创新领域,将会加快科技创新的效率和转化率,同时又会反向促进民营资本的成长。特别是中小企业在科技创新方面更加需要民营资本的进入。从国外经验来看,民营资本形成的风险投资基金是促进社会科技创新最主要的金融力量。

(2)建立并完善多层次的资本市场,为科技创新成果转化与科技类企业快速成长创造金融条件。目前国内资本市场除了深圳与上海证券交易所之外,再有就是北京的新三板市场,同时广州、西安等地也设置了各种地区性的股权交易中心(就是所谓的地方性的“新四板”)。但是市场活跃程度显然完全不能和两个证券交易所相提并论。这就需要完善除深沪两个交易所之外的资本市场。同时要积极推进海外资本市场的介入,使海外市场的资本能够成为国内科技创新企业的新生力量。

(3)政府在制度建设方面需要出台更多风险投资的鼓励政策,促进商业银行有序进入到科技创新的投资领域。目前商业银行仍然是国内最具备实力的金融机构群体。但其对科技创新领域的投入一直进展不大。实际上,国外大量了银行资本通过多种形式,积极参与到科技创新的投资领域当中。科技创新投资领域的高风险、高回报的特性,可以为传统商业银行业务发展带来新机遇。而这些商业银行的资本也更加会为科技创新带来积极的推动作用。

作者:邓永平 来源:财经界·学术版 2016年17期

上一篇:独立院校科技创新活动的研究与实践